Visão Geral

Os participantes dos planos de previdência complementar PPSP-R e PPSP-NR da Petros têm acompanhado com apreensão um terceiro Plano de Equacionamento de Déficit (PED). Isso porque, nos últimos anos, os planos têm acumulado déficits bilionários que têm afetado significativamente a contribuição e o benefício dos participantes. Entender as causas desse déficit e as possíveis soluções é fundamental para que os participantes possam tomar decisões mais bem informados sobre seu futuro previdenciário. Neste contexto, é importante analisar as estratégias de investimento da PETROS, bem como as mudanças no cenário econômico e político que podem afetar a rentabilidade dos investimentos.

“Os fundos de pensão são instituições importantes para o sistema previdenciário do país, mas também são vulneráveis a problemas de gestão e governança. É fundamental que os participantes acompanhem de perto a gestão dos recursos e exijam transparência e eficiência dos gestores.”

Eduardo Giannetti, economista e professor da USP.

Fatos mais conhecidos

Mas o que acontece quando um fundo de pensão enfrenta dificuldades financeiras?

Infelizmente, é exatamente isso que tem acontecido com os Plano Petros do Sistema Petrobras (PPSP) nos últimos anos, por vários motivos: como má gestão; investimentos de alto risco e fraudes. Estas apontadas pela Operação Greenfield, operação policial brasileira deflagrada pela Polícia Federal e pelo Ministério Público Federal em 5 de setembro de 2016 e falhas na fiscalização da PREVIC, conforme apontou o Tribunal de Contas da União – TCU.

Em 2018, após o segundo PED (Planos de Equacionamento de Déficit), tínhamos um equacionamento de R$ 36,1 bilhões para ser pago. Mas o que poucas pessoas sabiam é que ainda restou R$ 13,8 bilhões em ativos ilíquidos ou com pouca liquidez, 18,8% da carteira de investimentos dos planos PPSP, o que significa que esses investimentos teriam um baixo rendimento e não poderiam ser facilmente vendidos mesmo a preços muito abaixo dos contabilizados. Além disso, quase todos os investimentos em RENDA FIXA estavam liberados para negociação (MERCADO) logo, maior volatilidade, ou seja, sofriam variações de valor semelhantes aos investimentos em RENDA VARIÁVEL (como ações). Isso significa que a PETROS expos o nosso patrimônio a um risco totalmente incompatível com um plano de previdência já fechado para novos participantes, o que exige investimentos mais seguros e de baixa volatilidade.

Algumas siglas do mercado financeiro

O mercado financeiro é um ambiente complexo, com diversas siglas e termos técnicos que podem ser intimidantes para você, participante da PETROS, que está começando a se interessar pelo assunto. No entanto, compreender algumas das principais siglas é fundamental para entender o assunto que vamos abordar, como também para quem deseja se planejar financeiramente ou investir seu dinheiro.

Historicamente os fundos de pensão investem basicamente em três segmentos: RENDA FIXA, RENDA VARIÁVEL E IMÓVEIS. O segmento de investimento principal dos fundos de pensão é a RENDA FIXA que é composta majoritariamente de títulos públicos federais. As NTN-B são os títulos públicos mais comprados pelos fundos de pensão por serem os mais seguros do mercado brasileiro e renderem juros semestrais. Os juros semestrais se ajustam muito bem ao pagamento dos benefícios dos assistidos e pensionistas dos planos ao longo de suas vidas. Ainda no segmento de RENDA FIXA os fundos de pensão podem aplicar um percentual bem menor em outros títulos públicos ou em empréstimo de dinheiro para bancos (CDB – Certificado de Depósito Bancário), para empresas (debentures), compra de dívida de pessoas físicas e de empresas através de CCB – Cédula de Crédito Bancário, entre outros. Importante saber que os retornos desses investimentos podem ser maiores que os das NTN-B mas os riscos são mais elevados.

Na RENDA VARIAVEL os fundos de pensão aplicam majoritariamente em ações negociadas em bolsa. Vários fundos de pensão ligados a empresas estatais aplicaram em empresas que não tinham ações cotadas em bolsa na década passada.

O terceiro segmento são os imóveis que podem ser prédios de conjuntos comerciais, galpões logísticos, shopping centers ou cotas de fundos imobiliários.

Um quarto segmento que ganhou importância a partir de 2010 são os investimentos estruturados onde destacam-se os FIP – Fundo de Investimento em Participações. São fundos que adquirem cotas de participação em empresas em fase de desenvolvimento, podendo ser companhias abertas, fechadas ou sociedades limitadas. O FIP é um investimento em renda variável constituído sob a forma de condomínio fechado. É um investimento com expectativa de retorno superior a RENDA FIXA. Porém, o risco é elevado e no período inicial do investimento ele não possui geração de receitas para remunerar o capital investido. Esse período sem rentabilidade pode durar meses ou até anos. Portanto, não é recomendado para planos de previdência maduros e fechados.

Um conceito fundamental para entendermos o que está acontecendo com os investimentos da PETROS nos PPSP’s é entender como os preços das aplicações em RENDA FIXA variam com a taxa de juros do mercado. Estamos acostumados a aplicar em CDB ou em LCI – Letra de Crédito Imobiliário ou LCA – Letra de Crédito Agrícola e permanecer com a aplicação até o vencimento. Neste caso, quanto compramos esses títulos sabemos qual é a taxa de juros que vai ser paga e o prazo para resgate. Olhamos o saldo da aplicação e todo o mês ela é acrescida de juros e correção monetária ou pela taxa do CDI – Certificado de Depósito Interbancário. Logo, o valor sempre aumenta, dizemos que esses títulos estão precificados na CURVA ou “até o vencimento” e no vencimento da aplicação recebemos o valor combinado.

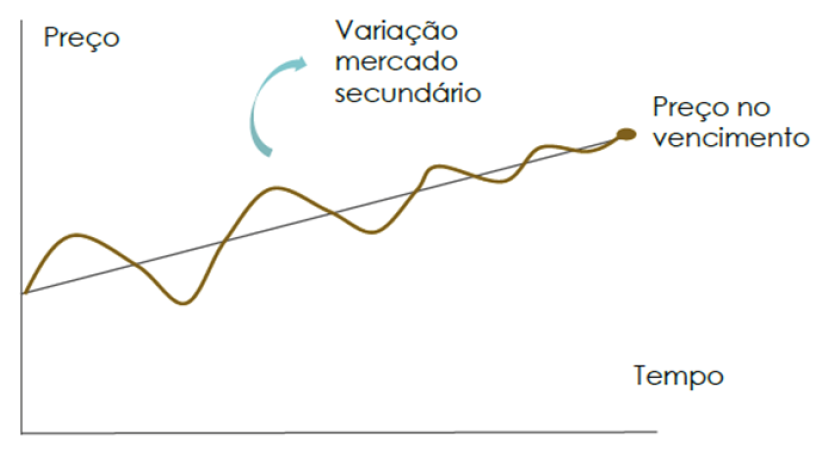

Vamos supor que aplicamos em LCI por um prazo de dois anos, mas depois de um ano estamos precisando de dinheiro e queremos resgatar a aplicação. Alguns bancos aceitam esse resgate antecipado, neste caso vamos vender as nossas LCI no mercado secundário e o valor a ser resgatado vai depender da taxa de juros que o mercado está pagando para as LCI do meu banco. Dizemos que o título está precificado para negociação ou a MERCADO. Se a taxa de juros atual para o nosso título está maior do que quando foi comprado, vamos receber um valor menor do que estava precificado na CURVA. Caso a taxa de juros atual for menor, aí vamos receber um valor maior do que está precificado na CURVA.

Mas como assim, os juros estão mais altos agora e recebemos menos pelos nossos títulos?

Acontece que estamos falando de um mercado secundário. Quando o título é emitido ele é único, quem emite vai pagar os juros pactuado na emissão do título até o vencimento. Se no meio do caminho precisamos vender esses títulos, será feita uma transferência dos títulos emitidos lá atras. Portanto se agora tem bancos ou o Tesouro Direto emitindo títulos pagando taxas de juros mais altas, alguém só vai se interessar pelo nosso título pagando menos que o valor na CURVA (Ver Gráfico 2).

Mas o que tem a ver toda essa explicação de precificação na CURVA ou a MERCADO com o déficit do PPSP?

De acordo com a Resolução n° 43/2021 do CNPC- Conselho Nacional de Previdência os fundos de pensão devem registrar todos os títulos de RENDA FIXA na categoria títulos para negociação, independentemente do prazo a decorrer da data da aquisição. Isso quer dizer que o valor desses títulos vai variar de acordo com a taxa de juros de mercado e para efeito de balanço anual conta o valor de mercado destes títulos no último dia útil do ano. Existe uma exceção para os títulos públicos federais, exemplo as NTN-B, que podem ser registradas na categoria títulos mantidos até o vencimento (CURVA) em Planos de Benefícios na modalidade de benefício definido, quando o prazo entre a data de aquisição e a data de vencimento dos títulos for igual ou superior a cinco anos e desde que haja capacidade financeira e intenção em mantê-los na carteira até o vencimento. Neste caso esses títulos vão ser contabilizados pelo custo de aquisição mais os rendimentos auferidos. Essa forma de contabilizar (na CURVA) as NTN-B traz uma grande vantagem para os fundos de pensão que é reduzir a volatilidade dos rendimentos.

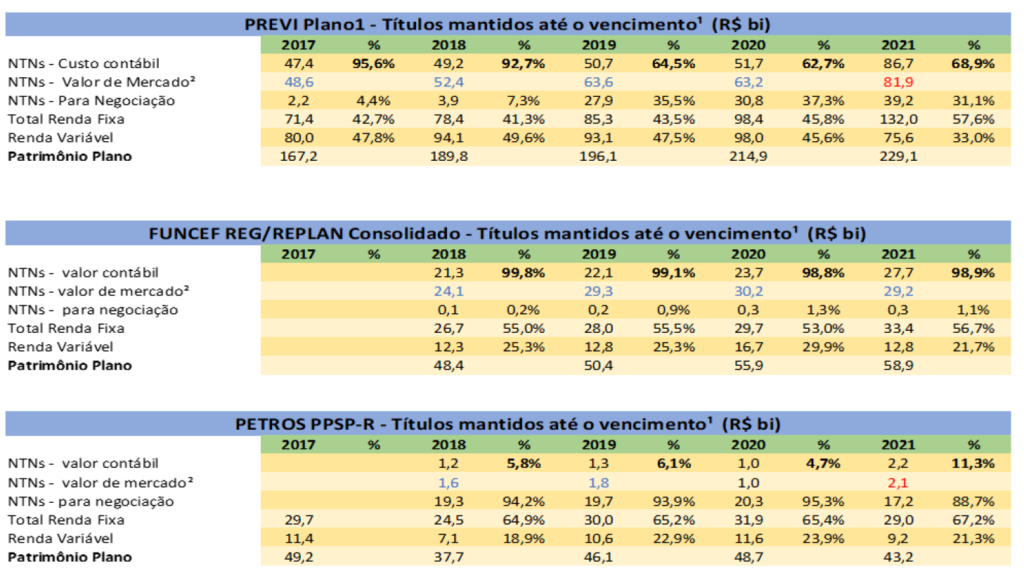

Podemos afirmar que a maioria ou quase a totalidade dos fundos de pensão no Brasil têm um percentual elevados de NTN-B registradas na categoria até o vencimento (CURVA), a única exceção entre os maiores fundos de pensão era a PETROS nos planos PPSP (ver Quadro 2). O porquê disso vamos explicar a seguir e quais foram as suas consequências.

Embora essas siglas e conceitos precificação na CURVA e a MERCADO possam parecer confusas à primeira vista, entender seu significado é fundamental para quem deseja compreender o que tem ocorrido com a PETROS.

E a causa os déficits?

A questão principal era saber as causas do PPSP-R sofrer um 3° PED e porque os planos similares da PREVI e FUNCEF conseguiram uma rentabilidade melhor em 2021 e 2022. Para esta análise formamos um grupo de participantes da PETROS com conhecimento em investimentos com o objetivo de analisar os relatórios anuais da PETROS, FUNCEF e PREVI, demais relatórios disponíveis no site da PETROS, assim como as respostas da PETROS.

As causas básicas que levaram a um PED no PPSP-R em 2021 foram: o baixo rendimento dos ativos ilíquidos, que ainda estão na carteira do plano e a alta volatilidade dos títulos públicos com marcação a MERCADO.

Excessiva exposição em NTN-B com marcação a MERCADO

Historicamente os fundos de pensão aplicam em NTN-B com juros semestrais por serem os investimentos mais seguros do mercado, recebendo juros trimestrais (comprando NTN-B com anos de vencimento pares e ímpares) que se ajustam muito bem as receitas e despesas dos fundos. Comprando NTN-B acima da taxa atuarial na categoria “até o vencimento” (CURVA), praticamente não é preciso fazer mais nada até a data de resgate do título. Todos os fundos de pensão mantem um percentual elevado de NTN-B na categoria “até o vencimento” (CURVA) (ver Quadro 2).

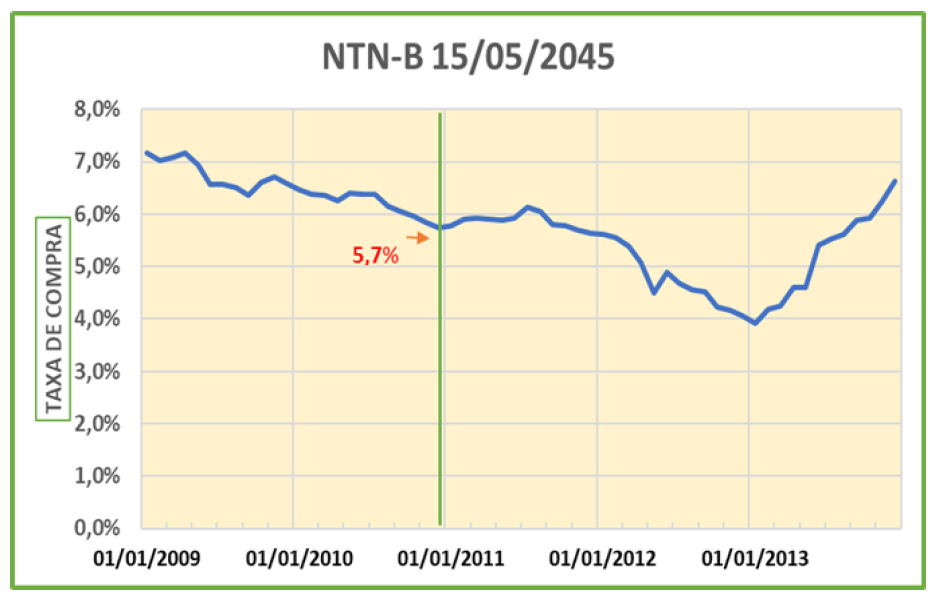

Remarcar NTN-B para negociação a MERCADO só em casos de necessidade extrema de liquidez ou aumento da taxa atuarial. Em 2010 ocorreu na PETROS a grande inversão nesse perfil de classificação, quando R$ 16,3 bilhões em NTN-B (100%) alocados na categoria “até o vencimento” (CURVA) foram remarcados como para “negociação” (MERCADO). Essa transação ocorreu no dia 23/12/2010, quando a taxa de juros dos títulos estava abaixo da taxa dos títulos trocados, portanto ocorreu um lucro contábil de R$ 865,6 milhões (ver Gráfico 1 e 2).

Em 2010 o Brasil vivia uma euforia na economia, crescimento do mercado acionário, descoberta do Pré Sal, alguns anos seguidos de crescimento do PIB, e um governo tocado por políticas desenvolvimentistas interferindo diretamente nos fundos de pensão. A aplicação majoritária dos fundos de pensão em títulos públicos era pejorativamente considerada na época como comportamento rentista, visão de curto prazo, falta de comprometimento com o desenvolvimento social do país e perda de oportunidade em investir em ativos mais rentáveis.

Gráfico 1 – O lucro com a troca de NTN-B em 2010 ocorreu porque os títulos trocados rendiam mais que os títulos recebidos, que na média estavam abaixo da taxa atuarial que era de 6% na época, lucro contábil de R$ 865,6 milhões. Uma vez contabilizados a MERCADO os lucros contábeis repetem-se em 2011 e 2012, devido à queda de juros (ver Gráfico 1). Em 2013 com a subida dos juros as NTN-B contabilizadas a MERCADO sofrem uma perda contábil significativa.

Manter todas as NTN-B com marcação a MERCADO facilitava a sua venda e a implantação da política de investimentos da PETROS na época, que atendia a política do governo de investir em infraestrutura. Em resumo era reduzir o percentual de participação da RENDA FIXA e aumentar o da RENDA VARIÁVEL. Assim, entre 2010 e 2013 a PETROS vendeu NTN-B e comprou ações (ITAUSA (R$ 3,0 bi), entre outras ações para ter assento nos conselhos de administração), FIP’s (FIP Sondas R$ 1,4 bi, Norte Energia, Invepar, etc.), imóveis, CCB, etc. Como os juros continuaram a cair até o final de 2012, a PETROS conseguiu equilibrar as contas (ver Quadro 1). A partir de 2013 com a subida dos juros, os títulos públicos com marcação a MERCADO começam a despencar de valor e a PETROS começou a ter seguidos déficits. Além de que os investimentos em ações, FIP, imóveis, CCB entre outros, tiveram rendimentos muito abaixo do esperado e muitas transações tinham indícios de ilicitude como ficou evidenciado nas operações Greenfield, Sepsis e Cui Bono da Polícia Federal e do Ministério Público Federal.

Gráfico 2 – Uma NTN-B com marcação na CURVA e outro a MERCADO vão ter o mesmo rendimento e no vencimento o mesmo valor. O problema de contabilizá- los a MERCADO é que o valor dos títulos vai variar inversamente a taxa de juros de mercado podendo impactar o balanço anual dos fundos de pensão positivamente ou negativamente. Foi positivo para o balanço da PETROS em 2019 e negativo em 2021.

Entre 2013 e 2016 os juros das NTN-B voltaram em alguns períodos a ficarem acima das taxas atuariais, mas a PETROS não aproveitou essas oportunidades na época para comprar mais NTN-B para mantê-las até o vencimento (CURVA). Após meados de 2016, as taxas das NTN-B curtas e longas atingiram patamares inferiores à meta atuarial do plano, o que inviabilizava a implementação de uma estratégia de imunização (comprar títulos de RENDA FIXA acima da taxa atuarial, majoritariamente NTN-B e mantê-las até o vencimento “CURVA”) na carteira de investimentos. A partir do final de 2020 nota-se uma inversão dessa tendência. Nesse novo cenário, tanto a taxa da NTN-B 2024, como a da 2050, ultrapassaram o limite da meta atuarial do plano após meados de 2021, viabilizando o início da implementação da estratégia de imunização.

A meta de imunização que traz o melhor resultado para a solvência dos planos PPSP’s é o 80/20, conforme simulação dos programas ALM1 e LDI2, 80% da carteira imunizada em RENDA FIXA; sendo 2/3 mantidos até o vencimento (CURVA) e 1/3 marcação a MERCADO, e 20% Carteira de Otimização (RENDA FIXA, MULTIMERCADO, RENDA VARIÁVEL, imobiliário e exterior). Até o final de 2022, 50% da carteira já estava imunizada. A previsão é que até o final do primeiro semestre de 2023, permanecendo os juros altos, a meta será atingida.

Mantendo essa carteira imunizada rendendo quase 1,5% acima da taxa atuarial é uma boa garantia de não ocorrerem mais PED’s no futuro, desde que as despesas não cresçam além do previsto.

- 1. ALM (Asset and Liability Managament) é o estudo de gestão de ativos e passivos dos planos, onde se define as metas atuariais e as melhores estratégias para alcançá-las.

- 2. LDI (Liability Driven Investiment) é a estratégia de gestão de investimentos direcionada pelo passivo dos planos.

“O risco vem de não saber o que você está fazendo.”

Warren Buffett, investidor e empresário americano.

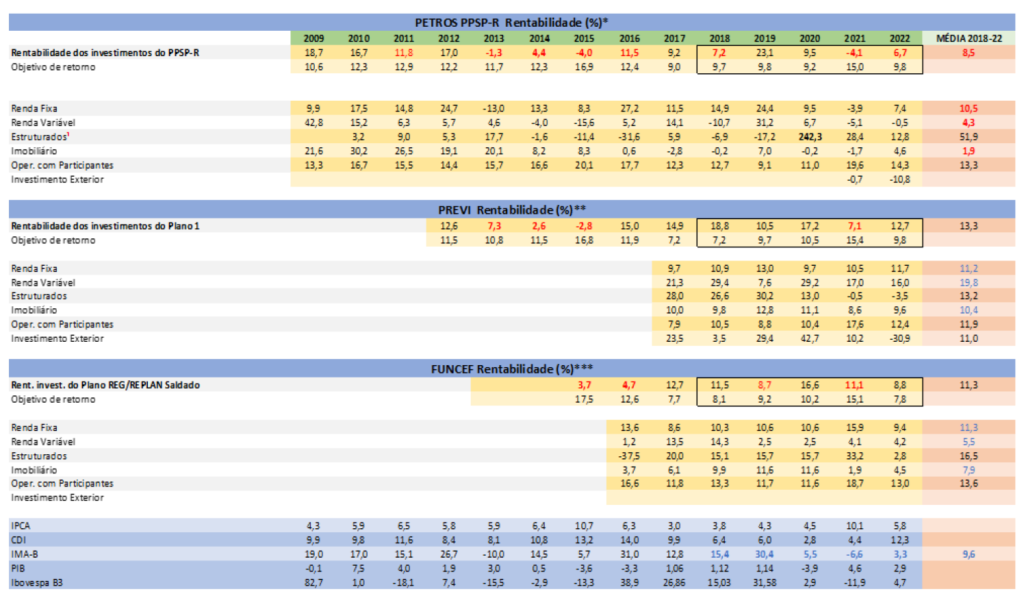

* Em 2022 resultado até dezembro. De 2012 a 2017 resultado PETROS PPSP

** Em 2022 resultado até novembro.

*** Em 2022 resultado até setembro

10 resultado de 242,3% em 2020 está muito alto em função de acordo com a PETROBRAS sobre FIP Sondas

Quadro 1 – Depois de uma queda de juros entre 2010 e 2012, em 2013 os juros voltam a subir e a PETROS começa a ter sucessivos déficits. O PPSP-R perde em rendimento para PREVI e FUNCEF nos segmentos: imobiliário; renda variável e renda fixa.

Excessiva exposição na Carteira de Participações em Empresas

A PETROS para ter assento nos Conselhos de Administração de algumas empresas começou a comprar ações delas. O caso mais notório foi a compra de ações da ITAUSA em 2010, que pertenciam a Construtora Camargo e Corrêa, por um preço 16% acima do valor de mercado. Ainda no final de 2018 a Carteira de Participações correspondia a 11,7% do total de investimento da PETROS. Um grupo de ações com e sem liquidez com rentabilidade muito abaixo das taxas atuariais dos planos. Após uma série de desinvestimentos nessas empresas no final de 2022 passou para 2,2%.

Exposição em FIP’s com problemas de governança e qualidade

No final de 2018 a PETROS ainda tinha 1,7% dos investimentos em FIP, com problemas de governança e qualidade. Dos 28 FIP’s restantes em 2018 a PETROS reduziu para 7 em 2022, que representam 0,1% dos investimentos.

Vale lembrar que as perdas com FIP muito acima dos padrões de perdas verificadas no mercado e a compra de ações em valores que chegaram a até 400% superior ao valor de mercado (cotação em bolsa) foram as principais causas de perdas nos investimentos que causaram os dois primeiros PED’s e ainda estão contribuindo para o terceiro. Além disso, cita-se o envolvimento de integrantes da PETROS por fraudes em investimentos no âmbito das operações da Polícia Federal, citadas anteriormente, em conjunto com o Ministério Público Federal.Em 2017 dos 35 FIP negociados pela Petros, 18 perderam mais de 50% de seu valor; desses 18, 12 perderam mais de 75%; e finalmente desses 12, 7 perderam 100% de seu valor. De forma global, a média de retorno anual dos FIP foi de menos 21%.

Carteira de imóveis com problemas de qualidade e rentabilidade

A partir de 2010 a PETROS aumentou o investimento em imóveis passando de 2,3% da carteira de investimentos da PETROS para 5,7% no final de 2013. Esses investimentos foram feitos em áreas, que não tinham tradição em prédios comerciais e em prédios específicos para atender a PETROBRAS, logo, foram mais afetados pela vacância devido aos anos de recessão (2015 e 2016) e depois pela pandemia de COVID.

A PETROS em 2018 tinha 5,4% dos investimentos em imóveis e uma vacância de 42%. Conseguiu baixar a vacância para 20% e desinvestindo em imóveis pouco atrativos. Dos 23 principais imóveis atualmente, só 7 atendem as metas da PETROS.

Conclusão

No final de 2018 a PETROS tinha uma carteira de investimentos de R$ 73,65 bi e um déficit acumulado no plano de R$ 36,1 bi. A soma dos ativos ilíquidos ou com pouca liquidez somavam 18,8% da carteira, R$ 13,8 bi. Esses ativos ilíquidos ainda representam um grande desafio para a Diretoria de Investimentos da PETROS. Rendimentos muito abaixo da meta atuarial e grande dificuldade para vende-los mesmo a preços abaixo das reavaliações patrimoniais.

Soma-se a esse problema, a parcela de RENDA FIXA dos planos PPSP’s estarem quase que totalmente com marcação a MERCADO sofrendo com a alta de juros, que foi uma das principais causas do déficit em 2021. O déficit no final de 2021 do PPSP-R foi de R$ 7,74 bilhões, caso todas as NTN-B estivessem na categoria “até o vencimento” (CURVA) o déficit seria de R$ 2,7 bilhões, abaixo do limite de R$ 3,97 bilhões para equacionamento. Logo, não precisaria de equacionamento, entretanto o superávit de 2019 não seria tão elevado.

O importante de ter títulos públicos na categoria “até o vencimento” (CURVA), é diminuir a volatilidade dos ativos, ter uma aplicação que rende mais que a taxa atuarial e ser os investimentos mais seguros do mercado brasileiro.

No final de 2022 a soma dos ativos ilíquidos ou com pouca liquidez somavam 5,3% da carteira de investimentos da PETROS, uma redução considerável, mas ainda afetando a rentabilidade dos planos.

Se conseguirmos atingir a meta de imunização 80/20 e manter essa carteira imunizada, que vai render quase 1,5% acima da taxa atuarial, pode ser uma boa garantia de não haver mais PED no futuro, desde que as despesas não aumentem acima do previsto.

A diferença fundamental entre a PETROS, PREVI e FUNCEF é que as duas últimas sempre mantiveram um percentual elevados de títulos públicos mantidos “até o vencimento” (CURVA), evitando volatilidade elevada nos resultados. Como pode ser visto no Quadro 1 o desempenho da RENDA FIXA em 2021 do plano da FUNCEF, muito acima de PETROS e PREVI. Outra diferença pode ser vista no segmento imobiliário onde o desempenho da PETROS também é bem menor. Vale destacar que a PREVI investiu um percentual bem menor no segmento estruturado entre 2010 e 2013 (época de máxima interferência do governo nos fundos de pensão), os tais FIP, tendo um impacto atenuado nos seus resultados (média % do segmento estruturado no patrimônio dos planos entre 2010 e 2013: PETROS 6,1%; FUNCEF 7,7%; PREVI 0,5%).

Como ficou evidenciado na auditoria do TCU em 2019 a PETROS não tinha um procedimento de avaliação de risco para os investimentos em FIP até aquela data. Como também já foi documentado em relatórios (RA 2015) e nas ações da Operação Greenfield, as decisões de investimentos eram tomadas sem uma análise de risco independente da área que decidia os investimentos. Para finalizar estamos sofrendo pelos erros do passado e omissões dos órgãos reguladores, no caso a PREVIC e patrocinadora, como também ficou evidenciado na auditoria do TCU sobre os investimentos em FIP.

Observações:

2017 soma R + NR

1 NTNs de títulos mantidos até o vencimento, valor contábil

2 valores de mercado para fins comparativos com o valor contábil

Quadro 2 – PREVI e FUNCEF apesar de também terem sofrido interferência do governo, sempre mantiveram um percentual elevado de NTN-B na categoria “até o vencimento” (CURVA). Na PETROS começou a subir a partir de 2021 com a política de imunização da carteira.

Você precisa fazer login para comentar.